Diversificar a carteira de investimentos é uma das práticas adotadas pelos investidores em busca de proteção e melhores resultados. Para tanto, investir em alternativas do mercado interno brasileiro tende a ser um caminho com pontos positivos.

Com uma economia em ascensão e um mercado financeiro em desenvolvimento, o Brasil conta com diversas alternativas para composição de um portfólio. Elas podem se dividir entre renda fixa e variável.

Pensando nisso, neste artigo, você entenderá mais sobre o mercado interno brasileiro e verá 6 razões para incluí-lo em sua estratégia de investimentos. Acompanhe a leitura!

Como o próprio termo adianta, investir no mercado interno brasileiro significa alocar seus recursos em alternativas ligadas ao Brasil. Ou seja, você não estará levando o seu dinheiro para outros mercados, como o dos Estados Unidos.

Então investir localmente costuma oferecer mais praticidade para os investidores. Isso acontece porque eles podem estar mais familiarizados com as condições econômicas, políticas e regulatórias de seu próprio país — o que tende a tornar a curva de aprendizado menor.

Além disso, vale a pena pontuar que você não precisa se limitar apenas aos investimentos feitos no Brasil. É possível ter uma carteira que contemple tanto as suas movimentações internas quanto os investimentos no exterior.

Inclusive, mesclar investimentos nacionais e internacionais pode ajudar no processo de diversificação do portfólio. Afinal, o investidor reduz os riscos de estar exposto a apenas uma economia ou moeda.

Agora você entendeu o que significa investir no mercado interno, certo? Mas vale a pena aprofundar o conhecimento para conhecer as vantagens dessa estratégia.

Veja 6 razões para incluir as alternativas brasileiras em sua estratégia de investimentos!

Primeiramente, o Brasil é dono da maior economia da América Latina. De acordo com dados do Banco Mundial, o Produto Interno Bruto (PIB) nacional foi de quase 2 trilhões de dólares em 2022.

O 2º colocado do ranking latino-americano é o México, com PIB de 1,4 trilhões de dólares no mesmo período. Inclusive, o montante brasileiro representa cerca 30% de todo o PIB da América Latina e Caribe — 6,2 trilhões de dólares.

Outro destaque do mercado interno brasileiro é o seu agronegócio. Ele é uma das principais forças impulsionadoras do desenvolvimento econômico do país, respondendo por quase um terço do PIB nacional. A estimativa é do Centro de Estudos Avançados em Economia Aplicada (Cepea) e da Confederação da Agricultura e Pecuária do Brasil (CNA).

Ademais, considerando os 9 primeiros meses de 2023, o agronegócio brasileiro movimentou mais 125 bilhões de dólares em exportações. O número representa um aumento de quase 4%, em comparação com o mesmo período de 2022.

Também vale salientar que o agronegócio tem um papel fundamental para a economia global. As produções agrícolas desempenham um papel central na segurança alimentar, o que pode contribuir para que essas comercializações de commodities continuem relevantes.

Desse modo, a posição de destaque do Brasil pode deixar a nação em uma situação de relevância no fluxo do comércio exterior. Ademais, como um país de dimensões continentais e com o desenvolvimento de novas tecnologias, o agro brasileiro tem margem para crescimento.

A diversidade do mercado interno brasileiro é outra razão para os investidores o considerarem para o seu planejamento. Por exemplo, apenas na bolsa de valores nacional, a B3, há centenas de empresas listadas, distribuídas entre múltiplos setores econômicos.

Confira alguns deles:

Além de ações, há diversos fundos de investimento no mercado. Inclusive, há fundos focados em setores específicos da economia, como os fundos imobiliários (FIIs) e os fundos de investimento nas cadeias produtivas agroindustriais (Fiagro).

Vale a pena destacar que a diversificação setorial cumpre um papel relevante no equilíbrio de riscos da sua carteira de investimentos. Isso acontece porque cada setor lida com cenários diferentes, evitando a concentração do seu portfólio.

Mais um motivo para você considerar o mercado brasileiro é o potencial de crescimento da sua economia. Vale ressaltar que o Brasil ainda é um país em desenvolvimento.

Para se ter dimensão, o Fundo Monetário Internacional (FMI) projetou, em outubro de 2023, que o PIB deverá crescer 3,1% no ano. No mesmo período, a economia global aumentará cerca de 3% — ou seja, menos que o Brasil.

A agricultura dinâmica, a resiliência no setor de serviços e a manutenção do consumo são os motivos que a entidade apontou para o crescimento. Além disso, vale pontuar que o país pode se beneficiar do desenvolvimento de novas tecnologias, desde a inteligência artificial até o 5G.

A sustentabilidade é mais um campo que chama atenção no Brasil. O país conta com vastos recursos naturais, incluindo florestas, rios e biodiversidade. Ele também tem um enorme potencial para energias renováveis, como solar, eólica e biomassa.

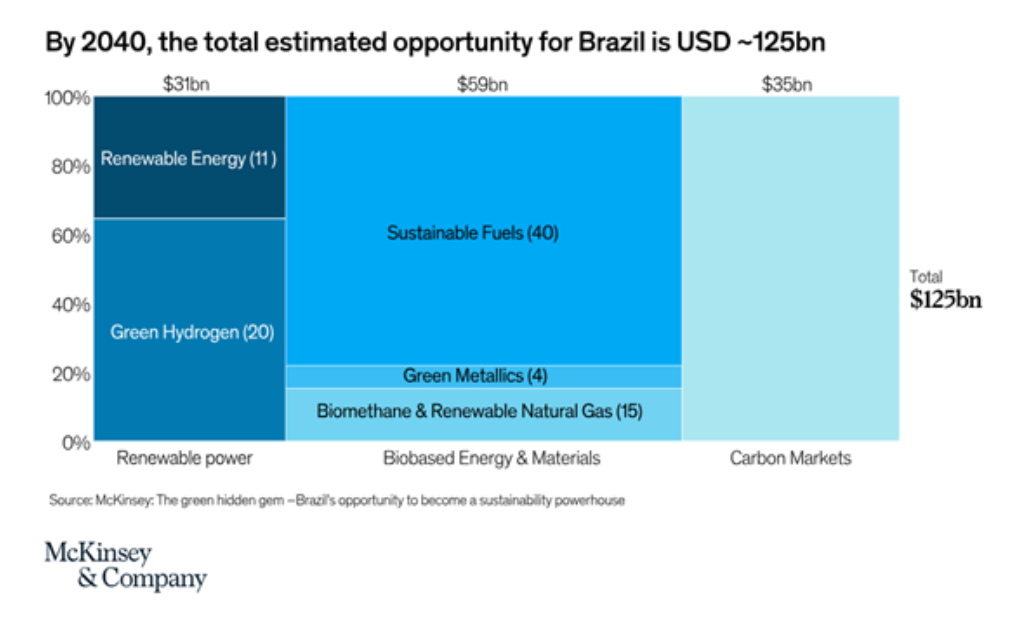

A empresa americana de consultoria McKinsey & Company enxerga essa área como estratégica para o desenvolvimento brasileiro. A empresa vê três setores-chave nesse sentido: energia renovável, energia e materiais de base biológica e mercados de carbono.

Para a consultoria, as três áreas representam um mercado de 125 bilhões de dólares. Ela destrincha esse potencial no gráfico a seguir:

A última da lista de razões para investir no mercado interno brasileiro tem a ver com os juros, que são historicamente mais altos do que em países desenvolvidos. Apesar de essa questão, em geral, afetar o consumo, ela pode ser positiva para investidores.

Isso acontece porque diversas aplicações são indexadas com base em taxas de juros, como a Selic. Logo, quando elas sobem, o potencial de retorno dos títulos também aumenta.

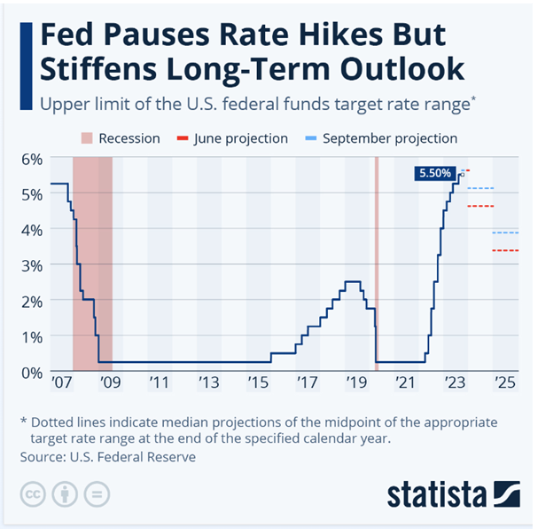

Para facilitar sua visualização, veja o histórico dos juros nos Estados Unidos com o gráfico da Statista:

Como é possível perceber, os juros superaram os 5% em 2023 e alcançaram o seu patamar mais alto em quase 15 anos nos EUA. No mesmo período, a taxa básica de juros brasileira atingiu 13,75%.

Como você viu, considerar as alternativas brasileiras pode ser estratégico para seus investimentos. Mas é importante conhecer as alternativas adequadas aos seus objetivos para decidir.

A seguir, observe as principais oportunidades para sua carteira!

Para investidores que buscam lidar com menos riscos, pode ser interessante analisar as alternativas de renda fixa. Conheça as principais:

As aplicações se destacam pelo baixo risco, por terem regras predeterminadas de remuneração. Ademais, a rentabilidade desses títulos pode ser pós-fixada, sendo indexada geralmente pela taxa Selic ou pelo Certificado de Depósito Interbancário (CDI).

Já na bolsa de valores, os investidores podem investir nas ações de empresas de capital aberto. Como você viu, há diversas companhias listadas na B3, espalhadas em variados setores econômicos.

Então investir em ações costuma ser adequado para investidores em busca de se expor à performance de empresas — sejam elas consolidadas ou com potencial de crescimento. O lucro pode vir da valorização do papel ou do recebimento de proventos, como dividendos.

Antes de investir, é fundamental fazer uma análise fundamentalista das empresas para identificar as oportunidades e riscos delas. Também é pertinente considerar a diversificação da carteira para evitar a concentração em poucos setores.

Para investidores com interesse no mercado imobiliário, há os fundos de investimento imobiliário (FIIs). Eles podem investir tanto em empreendimentos físicos — como prédios e galpões — quanto em títulos do setor, como as LCIs.

Uma vantagem é a exposição mais prática a um dos setores mais fortes da economia, que é o imobiliário. Eles ainda podem ser uma fonte de renda passiva com o repasse de dividendos.

Ainda é possível investir no mercado interno com os exchange traded funds (ETFs, ou fundos de índice). Eles são fundos de investimento listados na bolsa de valores que espelham um benchmark.

Entre as possibilidades, vale destacar:

Uma vantagem dos ETFs é a praticidade. Afinal, com apenas um aporte o investidor pode se expor a múltiplos ativos, conforme a carteira teórica do índice replicado. Além disso, como o foco é replicar o benchmark, esses fundos são de gestão passiva e costumam contar com taxa de administração menor que a de fundos ativos.

Neste artigo, você viu que o mercado interno brasileiro tem potencial e conferiu 6 das principais razões para considerá-lo na sua carteira. Agora, com base nesse conhecimento, vale a pena definir como será a composição do seu portfólio.

Quer saber mais sobre os ETFs focados no mercado nacional? Confira mais informações sobre o BDOM11!

Marcações