No Brasil, nem todos encontram sucesso no mundo das finanças para conseguir realizar seus desejos e planos. Conforme estudo do Instituto FBS Pesquisa, a pedido da CNI (Confederação Nacional da Indústria), 69% dos brasileiros não conseguem guardar dinheiro todos os meses.

Os dados são de julho de 2022, revelando um problema de longa data na sociedade brasileira — a falta de educação financeira pessoal. Entender o conceito é fundamental para a reversão desse cenário, permitindo que, além de poupar, as pessoas consigam investir o seu dinheiro.

Neste artigo, você verá o que é a educação financeira pessoal e como os investimentos auxiliam no processo. Não perca!

A educação financeira pessoal é a capacidade de o indivíduo gerenciar bem o seu dinheiro e fazer escolhas inteligentes para o seu futuro. Esse é um tema que muitas pessoas desconhecem ou ignoram, mas que pode fazer a diferença na sua vida — até mesmo profissionalmente.

Negligenciar o conhecimento resulta nos dados que você viu na introdução. De acordo com aquele mesmo estudo, 26% dos entrevistados não consegue pagar suas contas mensais. Assim, eles são praticamente obrigados a cortar gastos e deixar seus sonhos em segundo plano.

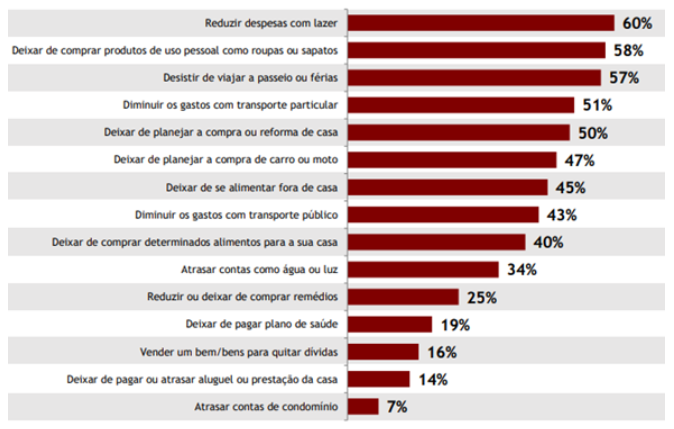

Veja quais são os principais cortes realizados por quem está com orçamento apertado ou negativo, conforme a pesquisa:

De todo modo, a educação financeira pessoal vai além de saber como poupar ou pagar contas. Na verdade, o seu estudo também ensina como usar bem os ganhos obtidos, gerando decisões acertadas e que favorecem o equilíbrio econômico.

Ao adquirir o aprendizado, torna-se possível fazer o dinheiro trabalhar a seu favor. Ademais, a educação financeira trabalha a realização de escolhas mais vantajosas em diferentes horizontes temporais, abrangendo o curto, médio e longo prazo.

Depois de aprender o que é educação financeira, vale conferir qual é a sua importância. Em geral, adotar o conceito no seu dia a dia é essencial para quem quer gerenciar melhor o seu dinheiro. Isso porque você aprende a economizar e a criar hábitos saudáveis, por exemplo.

Confira outros motivos que fazem da educação financeira uma questão essencial!

Um dos princípios básicos da educação financeira é a proteção do seu poder de compra. Dentro do pequeno grupo de brasileiros que conseguem guardar dinheiro ao final do mês, muitos acabam mantendo os recursos na conta corrente de seu banco.

O que nem todos sabem é que fazer isso pode reduzir o seu poder de compra gradualmente, considerando os efeitos da inflação. Por conta desse fator, os preços de produtos e serviços tendem a ficar mais caros no decorrer do tempo.

Logo, se o capital guardado não acompanhar o movimento e valorizar, cada vez será necessário ter mais dinheiro para comprar os mesmos itens. Por outro lado, com a educação financeira, você aprende não apenas a se defender dos efeitos da inflação, mas a rentabilizar o seu capital acima dela.

O dinheiro é um meio para satisfazer as necessidades e os desejos das pessoas. Por esse motivo, ter educação financeira significa saber usar os recursos de acordo com as prioridades e os valores de cada um, gerando um maior bem-estar e tranquilidade na vida.

Muitas pessoas sofrem com problemas no orçamento por não conseguirem adequar seu padrão de vida à sua renda. Se não há educação financeira, o risco de gastar mais do que se ganha é maior — causando frustração e angústia.

Quando se tem equilíbrio entre receitas e despesas, por exemplo, fica mais fácil evitar o endividamento e o estresse financeiro. Além disso, é possível poupar e investir para realizar sonhos e projetos futuros.

Uma das finalidades da educação financeira é ajudar a formar um patrimônio consistente. Ou seja, ela não visa apenas solucionar as questões mais urgentes — como quitar dívidas ou pagar as despesas cotidianas — mas planejar um futuro mais tranquilo.

Isso não implica apenas adquirir bens, como a casa própria, o carro ou moto dos seus sonhos. Na verdade, é preciso formar um patrimônio que possa garantir uma segurança financeira, principalmente no longo prazo.

Ao atingir essa meta, você consegue manter o seu padrão de vida mesmo em situações imprevistas ou na aposentadoria, por exemplo. A depender do cenário, os rendimentos obtidos pelo seu patrimônio poderão ser o bastante para suportar o seu custo de vida.

Ao compreender os princípios fundamentais da educação financeira, os indivíduos podem estabelecer metas realistas e alcançáveis. Isso ajuda a ter uma visão clara do que se quer alcançar e quais estratégias devem ser usadas nessa jornada.

A capacidade de visualizar e trabalhar em direção a objetivos específicos é uma força motivadora, impulsionando comportamentos financeiros responsáveis. À medida que as pessoas testemunham suas conquistas, elas desenvolvem um senso de controle sobre os seus recursos.

A confiança, por sua vez, se traduz em maior capacidade para enfrentar desafios e explorar oportunidades de crescimento. Desse modo, é possível nutrir uma mentalidade financeira resiliente, adaptável e orientada para o sucesso contínuo ao longo da vida.

Outro resultado positivo da educação financeira é a possibilidade de tomar suas decisões com maior autonomia. Uma pessoa que tem uma limitação de recursos pode ter restrições na hora de escolher, seja em relação a produtos, serviços, estudos, carreira e outros.

Já quem tem uma reserva de emergência e outros recursos investidos possui maior autonomia ao decidir. Esse fator floresce à medida que se adquire a habilidade de usar recursos de forma estratégica, antecipar cenários financeiros e se adaptar às mudanças do mercado.

Com um entendimento sólido sobre orçamento, investimentos e gestão patrimonial, as decisões se tornam menos desafiadoras, desde gastos até planos de longo prazo. Mesmo que uma escolha não apresente os resultados esperados, ela tem menos chances de desestabilizar a sua situação financeira.

Depois de compreender a importância da educação financeira, falta saber como os investimentos ajudam no processo. O ato de investir desempenha uma função vital no fomento do estudo das finanças e do mercado.

Quando as pessoas investem, elas buscam não só lucros, mas também objetivos claros que as orientam a ter hábitos financeiros melhores. Observar o funcionamento de um investimento e os retornos obtidos é capaz de incentivar você a poupar para conseguir investir mais.

Investir ainda ajuda a preservar o valor do dinheiro frente à inflação, que, como você viu, é capaz de reduzir o poder de compra ao longo do tempo. Então, ao escolher investimentos adequados aos seus planos financeiros, os investidores conseguem manter ou até aumentar seu capital.

Conforme estudo da ANBIMA (Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais), em 2022, o número de investidores brasileiros aumentou. Porém, grande parte dos investimentos são direcionados à poupança (26%), que nem sempre traz ganho real.

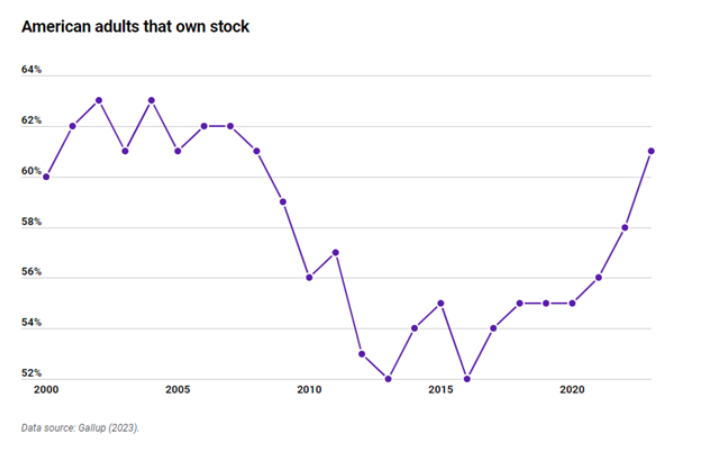

A quantidade de brasileiros que investem em ações na B3 (a bolsa de valores brasileira), por exemplo, é de apenas 2%. Contrastando com a realidade nacional, em 2023, 61% da população americana adulta investiram em ações nas bolsas estadunidenses, segundo pesquisa da Gallup.

Os dados foram divulgados na matéria do The Motley Fool, e indicam que o percentual já foi maior antes da crise do mercado imobiliário em 2008. Confira o histórico a partir do seguinte gráfico:

As disparidades destacam a importância de disseminar conhecimentos sobre os diferentes investimentos disponíveis no mercado. Assim, será possível promover uma mudança positiva na gestão patrimonial, contribuindo para o crescimento econômico e a estabilidade financeira global.

Você entendeu a importância dos investimentos na educação financeira, certo? Mas para isso, é preciso aprender como investir. O primeiro passo é identificar o seu perfil de risco e traçar os objetivos que você pretende atingir, seja no curto, médio ou longo prazo.

Na sequência, é importante conhecer as alternativas que podem ser encontradas no mercado e como elas funcionam. Em geral, existem duas principais classes de investimentos: a renda fixa e a renda variável.

Entenda um pouco mais sobre elas!

Renda fixa

Os investimentos de renda fixa são aqueles que oferecem uma remuneração previsível, pois eles funcionam como um empréstimo. Neles, o investidor empresta uma quantia financeira a uma instituição bancária, empresa ou Governo e, depois, recebe-a de volta com os juros acordados.

Nessas aplicações, a rentabilidade pode se dar de três principais maneiras:

Em razão da previsibilidade, a segurança dessas alternativas é maior, se comparada a outras. Existem aplicações que oferecem garantias ou proteções adicionais. Porém, a maior segurança tende a limitar o seu potencial de ganho.

Entre as alternativas disponíveis na renda fixa, estão:

Renda variável

Os investimentos de renda variável são aqueles que não têm um retorno definido no momento da aplicação. Eles dependem das oscilações do mercado, exigindo que o investidor tenha maior abertura a correr riscos.

Em contrapartida, eles são os investimentos com maior potencial de ganhos, ainda que também possam trazer perdas. Cada alternativa tem um funcionamento próprio, sendo pertinente conhecê-las melhor.

Veja:

Ações

As ações são conhecidas como a menor fração negociável de uma empresa que decidiu abrir o seu capital social. Elas são negociadas na B3 e podem ser adquiridas por qualquer interessado. A compra e venda é feita por meio de um home broker, a plataforma para acessar a bolsa de valores.

Ao adquirir papéis de uma empresa, você se torna acionista e passa a ter o direito de participar dos resultados obtidos, como ao receber dividendos — parte do lucro empresarial ajustado, quando realizado. Ainda é possível ter ganhos com a compra e venda de ações ou com o seu aluguel.

FIIs

Os FIIs (fundos imobiliários) são veículos de investimento coletivo, voltados à alocação de recursos no respectivo setor. Como diferencial, eles são obrigados a dividir pelo menos 95% dos lucros obtidos a cada semestre na forma de dividendos.

A compra e venda de cotas também pode ser feita pelo home broker, sendo possível ter ganhos com a sua valorização ou locação. No mercado, existem FIIs que investem diretamente em imóveis, em títulos do setor imobiliário ou em cotas de outros fundos.

ETFs

Os ETFs (exchange traded funds), ou fundos de índice, são outra modalidade de investimento coletivo. Contudo, o seu objetivo é replicar a performance de um índice de mercado — a exemplo do Ibovespa, composto pelas companhias de maior representatividade do país.

Para atingir esse objetivo, o fundo investe nos mesmos ativos que integram a carteira teórica do benchmark espelhado. Os ganhos se dão principalmente com a valorização das cotas, embora estejam surgindo ETFs que podem distribuir dividendos.

A vantagem desses veículos é que, comumente, a sua carteira é diversificada — caso o índice de referência tenha essa característica. Ou seja, ao comprar apenas uma cota, você já estará participando dos resultados de todos os ativos que compõem o seu portfólio.

Outro benefício dos fundos de índice é a possibilidade de exposição a investimentos internacionais sem precisar tirar o seu capital do país. Isso porque na B3 você encontra ETFs que espelham índices estrangeiros e possuem suas carteiras compostas por ativos estrangeiros.

Ademais, a negociação de suas cotas é feita em reais, dispensando a necessidade de fazer câmbio de moedas. Logo, há mais praticidade e comodidade para o investidor, que consegue investir em ETFs direto de um home broker.

Chegando até aqui, você aprendeu o que é educação financeira pessoal e a sua importância para a construção de um futuro mais tranquilo. Você também viu que investir é fundamental nessa jornada. Então não deixe de avaliar quais são as alternativas mais adequadas para entregar os resultados desejados, conforme suas necessidades.

Se você gostou deste conteúdo, aproveite para compartilhá-lo nas suas redes sociais. Assim, mais pessoas poderão aprender sobre o mundo das finanças e investimentos!